2023年12月の実績報告

こんにちは!2023年12月の結果報告です😀

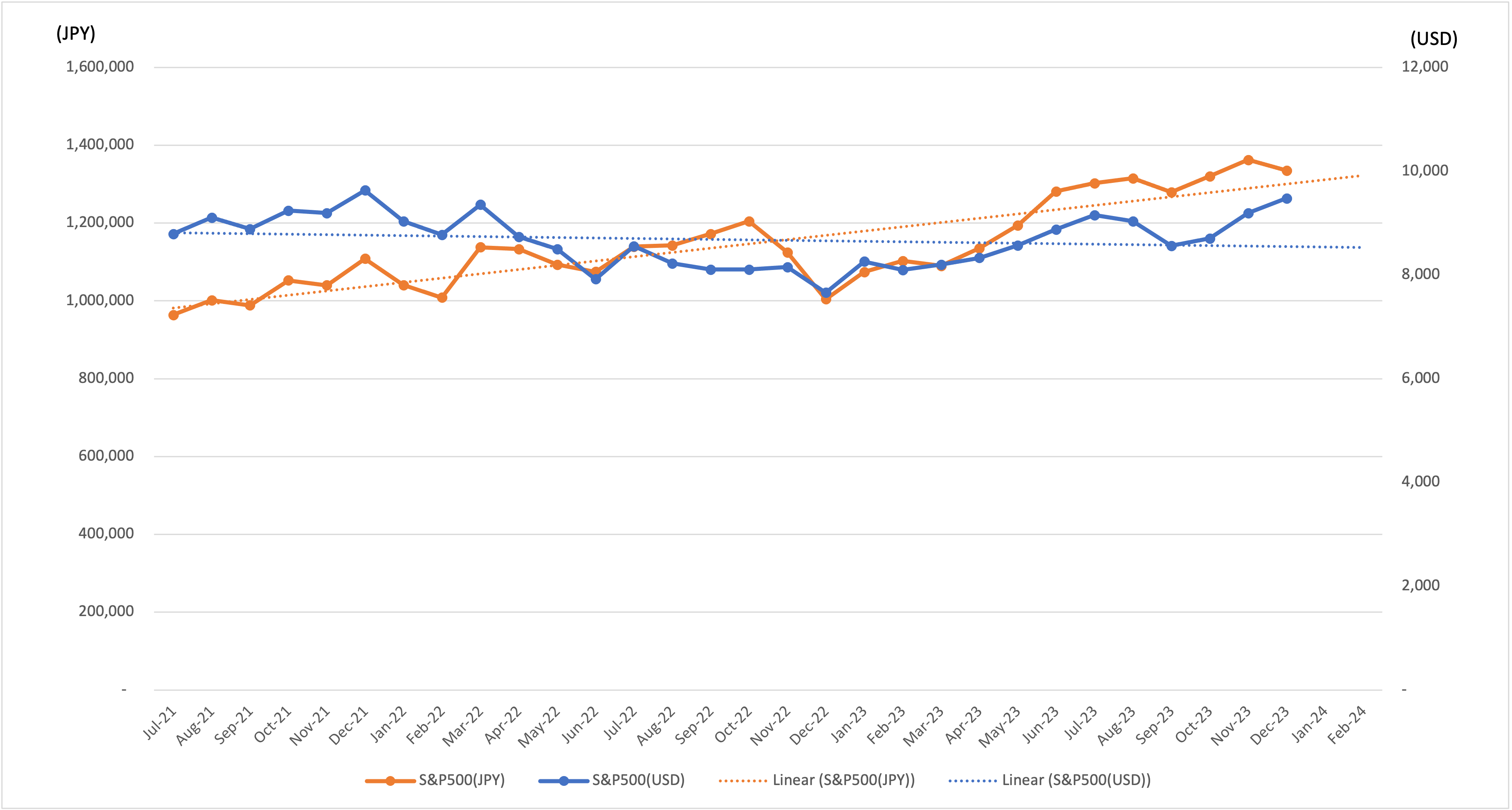

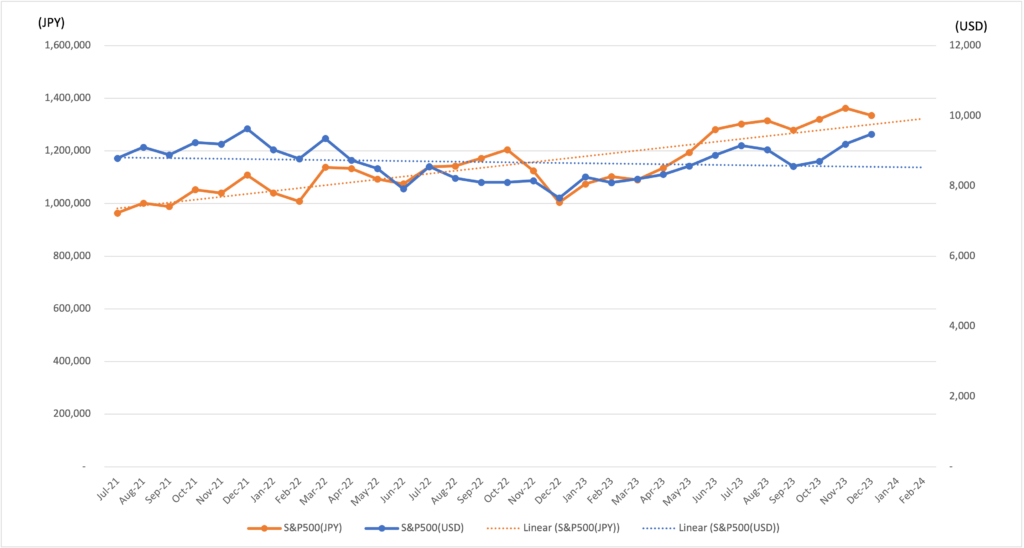

[投資開始時点のステータス] ※2021年6月30日終値の為替レート1USD=111.10

- 投資開始:2021年6月

- 投資銘柄:S&P500

- 投資金額(US$):8,332ドル

- 投資金額(JPY):925,685円

[2023年11月時点のステータス] ※2023年11月30日の為替レート1USD=148.19

- S&P500資産(US$):9,196ドル

- S&P500資産(US$) 全投資期間の平均月利:0.38%

- S&P500資産(US$) 2023年の平均月利:1.73%

- S&P500資産(JPY):1,362,730円

- S&P500資産(JPY) 全投資期間の平均月利:1.40%

- S&P500資産(JPY) 2023年の平均月利:2.86%

- 配当合計(US$):191ドル

- 配当合計(JPY):25,182円

- S&P500資産(US$)+配当合計 (US$) :9,387ドル

- S&P500資産(JPY)+配当合計(JPY):1,387,912円

[2023年12月時点のステータス] ※2023年12月29日為替レート1USD=140.82

- S&P500資産(US$):9,480ドル

- S&P500資産(US$) 全投資期間の平均月利:0.47%

- S&P500資産(US$) 2023年の平均月利:1.85%

- S&P500資産(JPY):1,334,974円

- S&P500資産(JPY) 全投資期間の平均月利:1.29%

- S&P500資産(JPY) 2023年の平均月利:2.45%

- 配当合計(US$):191ドル

- 配当合計(JPY):25,182円

- S&P500資産(US$)+配当合計 (US$) :9,761ドル

- S&P500資産(JPY)+配当合計(JPY):1,360,156円

これまでの投資実績

2023年12月のS&P500の動向について

2023年12月のS&P500の動向は、年末に向けた多くの経済イベントや企業動向によって影響を受け、全体的にボラティリティが高まりました。月初には、米国の雇用統計や消費者物価指数(CPI)が発表され、これらのデータが市場の注目を集めました。特に、CPIが予想を上回る結果となったことで、インフレ懸念が再燃し、一時的に株式市場に下落圧力がかかりました。

一方、FRBが年末の会合で金利据え置きを決定し、これが市場に安堵感を与えました。FRBはインフレ抑制と経済成長のバランスを取るための慎重なアプローチを示し、これが投資家心理を改善させました。

また、年末商戦に関連する小売業の売上高が予想を上回り、消費者信頼感の回復が確認されました。これにより、消費関連銘柄が上昇し、S&P500の押し上げ要因となりました。特に、テクノロジーセクターとヘルスケアセクターが好調で、指数全体のパフォーマンスを支えました。

地政学的リスクや国際経済の動向も影響しました。米中貿易摩擦の緩和や欧州経済の回復兆候が見られ、これが市場の安心材料となりました。

結果として、S&P500は12月全体で上昇傾向を示し、年末ラリーが見られました。投資家は引き続き、経済指標や企業業績、政策動向を注視しながら、2024年への期待を高めている状況です。

2023年12月の為替動向について(USD/JPY)

2023年12月の円ドル為替動向は、年末に向けた経済指標や金融政策、国際情勢の影響を受け、全体としてドル高円安の傾向が続きました。月初には、米国の強い経済指標、特に雇用統計と消費者物価指数(CPI)の結果が発表され、インフレ圧力が続いていることが明らかになりました。これにより、FRBが高金利政策を維持する可能性が高まり、ドルが買われました。

中旬には、FRBが政策金利を据え置く決定を発表し、市場に一時的な安堵感が広がりましたが、FRBの声明からは今後も高金利が続く可能性が示唆され、ドルの強さが続きました。一方、日本銀行(BOJ)は引き続き超低金利政策を維持しており、これが円安を加速させる要因となりました。

また、国際情勢も円ドル相場に影響を与えました。特に、中国経済の減速や欧州のエネルギー問題がリスク回避の動きを強め、安全資産としてのドル需要が高まりました。日本国内では、政府の経済刺激策やインフレ対策が発表されましたが、これらの影響は限定的であり、円安基調を覆すには至りませんでした。

結果として、12月の円ドル相場はドル高円安の傾向を維持し、年末には一部調整が見られたものの、基本的な円安基調は変わりませんでした。投資家は引き続き、米国の経済指標やFRBの政策動向、そして国際的な経済状況に注目しながら、慎重な姿勢を保っています。

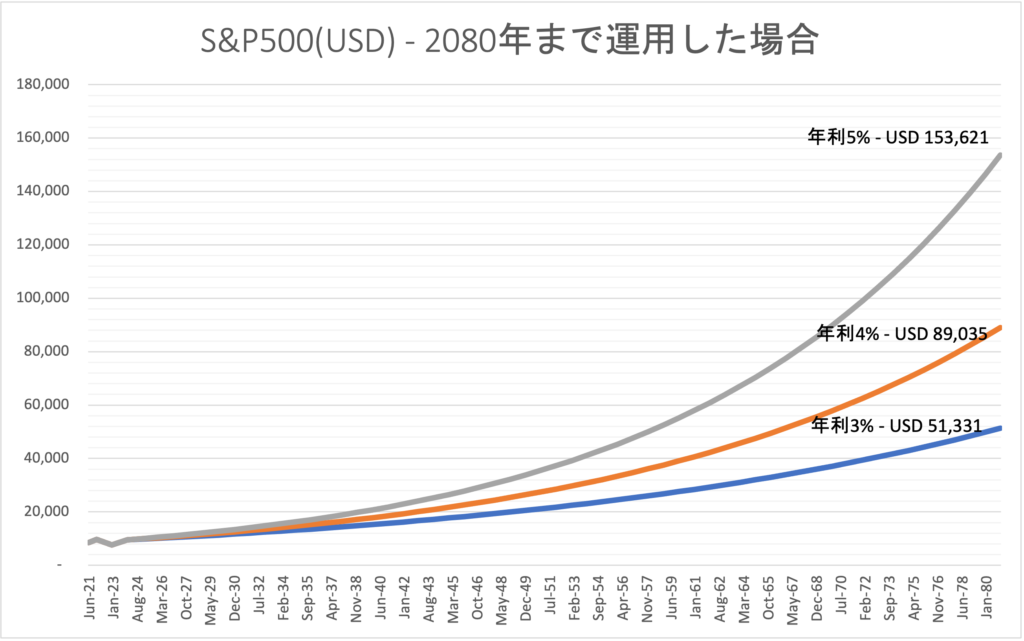

(参考)2080年まで年利3%〜5%で運用した場合