2024年6月の実績報告

こんにちは!2024年6月の結果報告です😀

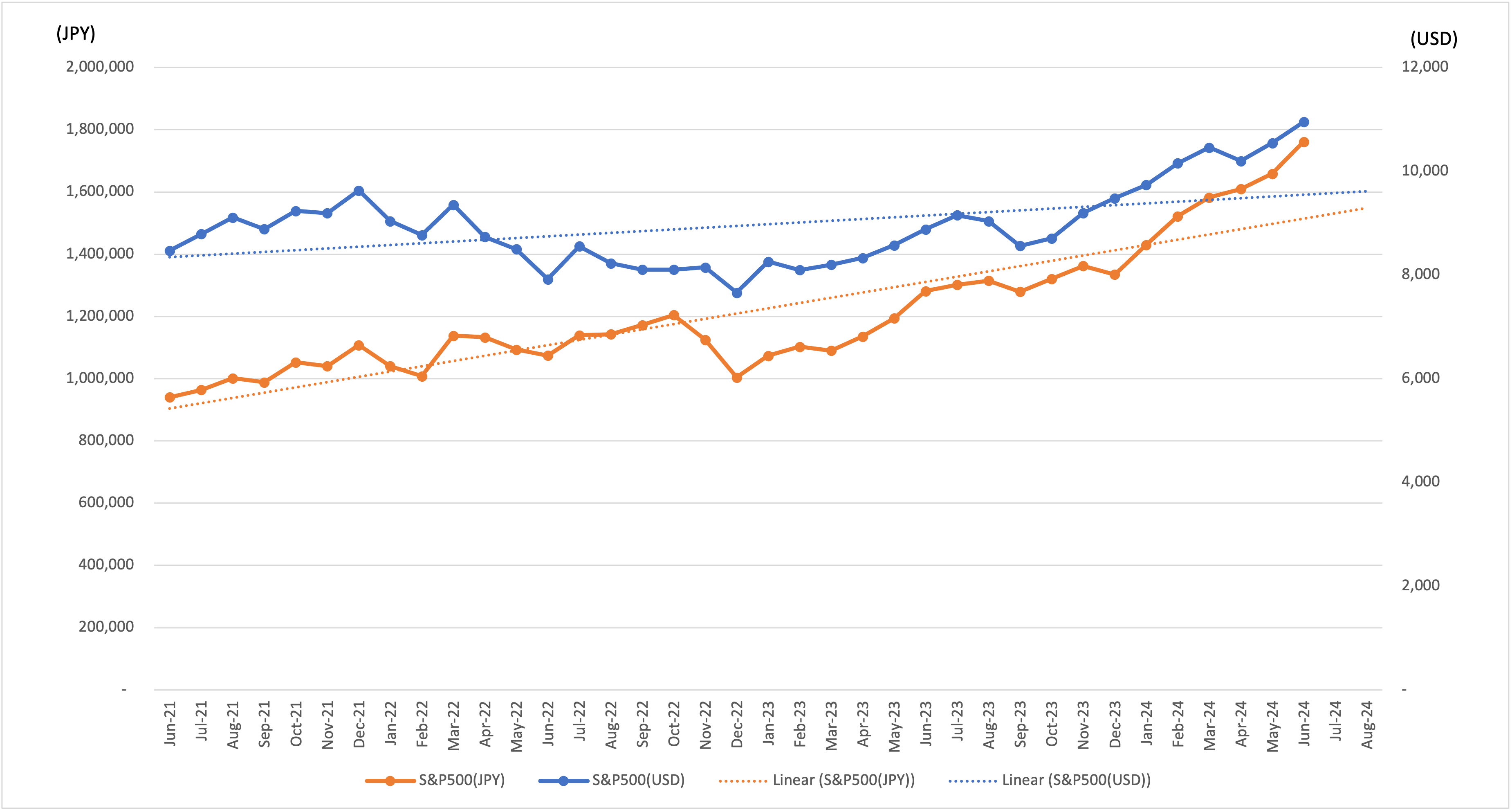

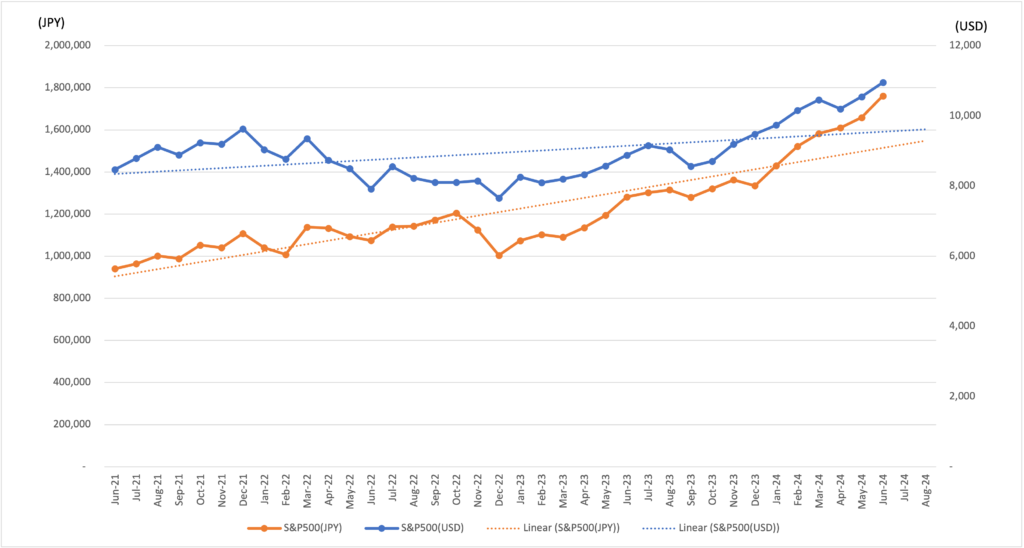

[投資開始時点のステータス] ※2021年6月30日終値の為替レート1USD=111.10

- 投資開始:2021年6月

- 投資銘柄:S&P500

- 投資金額(US$):8,332ドル

- 投資金額(JPY):925,685円

[2024年5月時点のステータス] ※2024年5月31日の為替レート1USD=157.31

- S&P500資産(US$):10,547ドル

- S&P500資産(US$) 全投資期間の平均月利:0.71%

- S&P500資産(US$) 2024年の平均月利:2.18%

- S&P500資産(JPY):1,659,149円

- S&P500資産(JPY) 全投資期間の平均月利:1.74%

- S&P500資産(JPY) 2024年の平均月利:4.46%

- 配当合計(US$):240ドル

- 配当合計(JPY):32,694円

- S&P500資産(US$)+配当合計 (US$) :10,787ドル

- S&P500資産(JPY)+配当合計(JPY):1,691,843円

[2024年6月時点のステータス] ※2024年6月28日の為替レート1USD=160.83

- S&P500資産(US$):10,952ドル

- S&P500資産(US$) 全投資期間の平均月利:0.80%

- S&P500資産(US$) 2024年の平均月利:2.46%

- S&P500資産(JPY):1,761,410円

- S&P500資産(JPY) 全投資期間の平均月利:1.86%

- S&P500資産(JPY) 2024年の平均月利:4.75%

- 配当合計(US$):240ドル

- 配当合計(JPY):32,694円

- S&P500資産(US$)+配当合計 (US$) :11,192ドル

- S&P500資産(JPY)+配当合計(JPY):1,794,104円

これまでの投資実績

2024年6月のS&P500の動向について

2024年6月のS&P500の動向は、経済指標、企業業績、金融政策の影響を受けて複雑な動きを見せました。全体としては、強気相場の継続といった形となりましたが、月を通して変動が大きかったです。

月初には、5月の米国雇用統計と消費者物価指数(CPI)が発表され、予想を上回る強い雇用市場と高いインフレ率が確認されました。これにより、FRB(米連邦準備制度理事会)がさらに金利を引き上げる可能性が高まり、市場には一時的な不安感が広がりました。S&P500はこれを受けて下落し、投資家の間でリスク回避の動きが見られました。

しかし、中旬にはFRBの政策会合が行われ、金利の据え置きが決定されました。声明ではインフレ抑制に向けた高金利政策の維持が示唆されましたが、これがかえって市場に安定感を与えました。また、企業の第2四半期決算が始まり、多くの企業が予想を上回る業績を報告したことが市場を押し上げました。特に、テクノロジーセクターやヘルスケアセクターが好調な業績を示し、S&P500の回復を支えました。

さらに、国際情勢もS&P500に影響を与えました。中国経済の回復や欧州経済の安定化が報じられ、これが世界経済全体に対する楽観的な見方を強めました。米中貿易摩擦の緩和や地政学的リスクの低下も、投資家の安心感を高める要因となりました。

結果として、2024年6月のS&P500は月初の不安定な動きから回復し、全体として上昇傾向を示しました。月末には一部調整が見られたものの、基本的な上昇トレンドは維持されました。投資家は引き続き、経済指標、企業業績、政策動向に注目しながら、市場の動向を慎重に見守っています。

2024年6月の為替動向について(USD/JPY)

2024年6月の円ドル為替動向は、米国と日本の経済指標、金融政策、国際情勢の影響を受け、全体としてドル高円安の傾向が続きました。

月初には、5月の米国雇用統計と消費者物価指数(CPI)が発表されました。予想を上回る強い雇用市場と高いインフレ率が確認され、これによりFRB(米連邦準備制度理事会)がさらなる金利引き上げを検討する可能性が高まりました。この発表を受け、ドル買いが進み、円安ドル高の動きが強まりました。FRBの高金利政策継続の見通しが強まり、ドルの魅力が増したことが主な要因です。

中旬には、FRBの政策会合が行われ、金利の据え置きが決定されましたが、声明からはインフレ抑制に向けた高金利政策の維持が示唆されました。この発表により、ドルの強さが持続しました。一方、日本銀行(BOJ)は超低金利政策を維持し、日米間の金利差が拡大しました。この金利差が円売りドル買いを促進し、円安を加速させる要因となりました。

また、国際情勢も円ドル相場に大きな影響を与えました。特に、中国経済の回復や欧州経済の安定化が報じられ、これがリスク選好の動きを強め、ドルの安全資産としての需要が高まりました。米中貿易摩擦の緩和や地政学的リスクの低下も、ドル買いを支える要因となりました。

日本国内では、政府の経済政策やインフレ対策が発表されましたが、これらの影響は限定的であり、円安基調を覆すには至りませんでした。日本の景気回復が遅れていることも、円安を後押しする要因となりました。特に、日本の経済成長が鈍化し、内需の回復が遅れている中で、BOJが金融緩和策を継続していることが円売り圧力を強めました。

結果として、2024年6月の円ドル相場はドル高円安の傾向を維持しました。月末には一部調整が見られたものの、基本的な円安基調は変わりませんでした。投資家は引き続き、米国の経済指標やFRBの政策動向、国際情勢に注目しながら、慎重に市場の動向を見守っています。

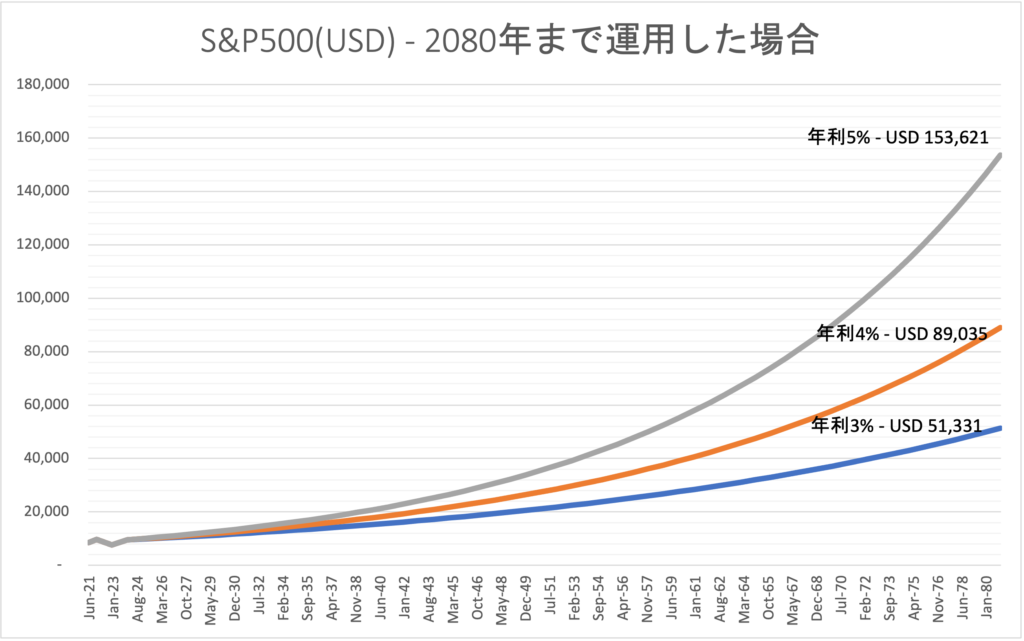

(参考)2080年まで年利3%〜5%で運用した場合