2024年8月の実績報告

こんにちは!2024年8月の結果報告です😀

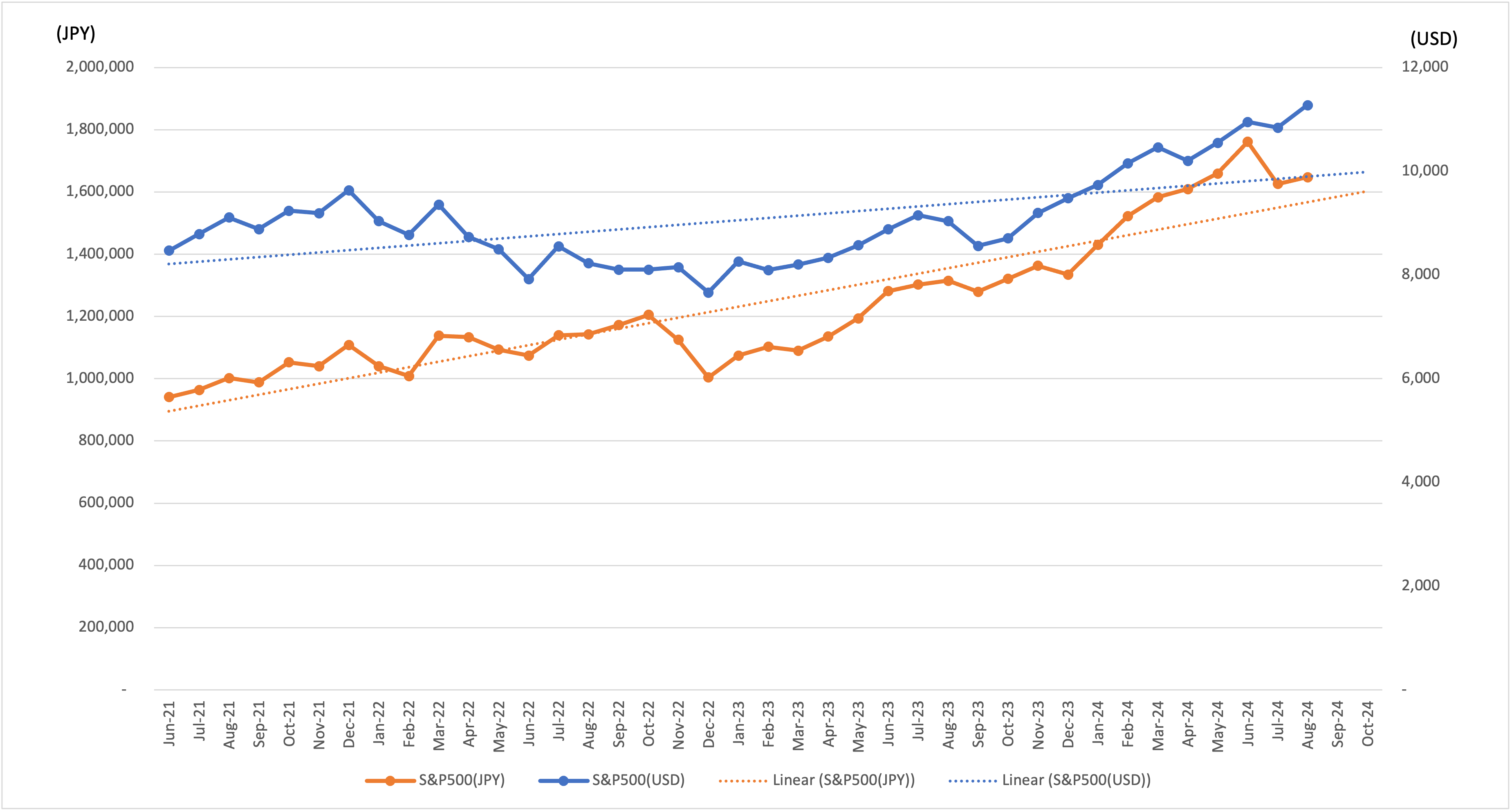

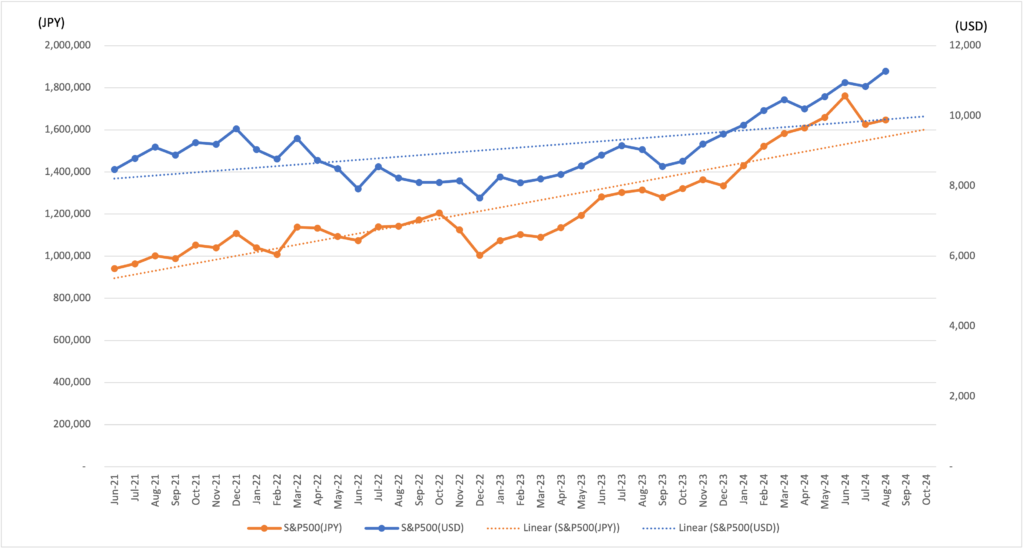

[投資開始時点のステータス] ※2021年6月30日終値の為替レート1USD=111.10

- 投資開始:2021年6月

- 投資銘柄:S&P500

- 投資金額(US$):8,332ドル

- 投資金額(JPY):925,685円

[2024年7月時点のステータス] ※2024年7月31日の為替レート1USD=149.98

- S&P500資産(US$):10,840ドル

- S&P500資産(US$) 全投資期間の平均月利:0.75%

- S&P500資産(US$) 2024年の平均月利:1.96%

- S&P500資産(JPY):1,625,783円

- S&P500資産(JPY) 全投資期間の平均月利:1.60%

- S&P500資産(JPY) 2024年の平均月利:2.97%

- 配当合計(US$):240ドル

- 配当合計(JPY):32,694円

- S&P500資産(US$)+配当合計 (US$) :11,080ドル

- S&P500資産(JPY)+配当合計(JPY):1,658,477円

[2024年8月時点のステータス] ※2024年8月30日の為替レート1USD=146.16

- S&P500資産(US$):11,273ドル

- S&P500資産(US$) 全投資期間の平均月利:0.84%

- S&P500資産(US$) 2024年の平均月利:2.22%

- S&P500資産(JPY):1,647,662円

- S&P500資産(JPY) 全投資期間の平均月利:1.60%

- S&P500資産(JPY) 2024年の平均月利:2.77%

- 配当合計(US$):265ドル

- 配当合計(JPY):36,293円

- S&P500資産(US$)+配当合計 (US$) :11,538ドル

- S&P500資産(JPY)+配当合計(JPY):1,683,955円

これまでの投資実績

2024年8月のS&P500の動向について

2024年8月のS&P500は、経済指標、企業業績、そして金融政策の影響を受けて、やや不安定な動きを見せましたが、全体としては微増となりました。月初には7月の米国雇用統計と消費者物価指数(CPI)が発表され、インフレ率は依然として高止まりしていましたが、雇用市場には若干の緩和が見られました。これにより、FRB(米連邦準備制度理事会)がさらなる金利引き上げを慎重に検討する可能性が高まり、市場には一時的な安心感が広がりました。

しかし、中旬にかけて、企業の第2四半期決算が本格化する中で、予想を下回る業績を報告する企業が増えました。特に、テクノロジーセクターの一部企業が厳しい見通しを発表し、これが市場全体に重しとなりました。その結果、S&P500は一時的に下落し、投資家の不安が高まりました。

一方で、FRBの政策に対する期待が高まりました。市場では、インフレが徐々に抑制されるとの見通しが広がり、FRBが近い将来に金利を据え置く可能性があるとの期待が強まりました。この期待が市場に再び安定感をもたらし、S&P500は月末にかけて持ち直しました。

国際情勢も市場に影響を与えました。中国経済の回復が予想よりも遅れているとの報道があり、これが一部のグローバル企業の業績に対する懸念を引き起こしました。また、地政学的リスクが再び高まる中で、安全資産としての債券への投資が増え、株式市場には一時的な資金流出が見られました。

結果として、2024年8月のS&P500は全体として小幅な上昇にとどまりましたが、月を通しての変動が大きく、投資家は引き続き慎重な姿勢を維持しました。市場は今後も、経済指標、企業業績、FRBの政策動向を注視しながら、慎重に推移することが予想されます。

2024年8月の為替動向について(USD/JPY)

2024年8月の円ドル為替動向は、月を通して複雑な動きを見せましたが、全体としてはドル高円安の傾向が続きました。

月初には、7月の米国雇用統計と消費者物価指数(CPI)が発表され、米国経済が依然として堅調であることが確認されました。特に、インフレ率が高止まりしていることから、FRB(米連邦準備制度理事会)が高金利政策を続けるとの見通しが強まり、ドルが買われました。一方、日本銀行(BOJ)は引き続き超低金利政策を維持しており、日米間の金利差が拡大し、円安が進行しました。

中旬には、中国経済の回復が遅れているとの報道があり、これがリスク回避の動きを強め、円買いドル売りの動きが一時的に強まりました。しかし、この円高の動きは長続きせず、米国経済の強さとFRBの金融政策に対する期待が再びドル買いを促しました。

月末にかけて、米国の経済指標が予想を上回り、特に耐久財受注や製造業関連のデータが堅調であったことから、ドルは再び強含みとなりました。FRBが金利を引き上げ続ける可能性が高いとみられ、投資家の間でドルの魅力が増しました。加えて、日本の景気回復が依然として鈍化している中で、BOJが金融緩和策を継続していることが円安をさらに後押ししました。

国際情勢や地政学的リスクも為替市場に影響を与えましたが、これらの影響は短期的なものにとどまりました。全体として、2024年8月の円ドル相場はドル高円安のトレンドが支配的で、円が再び弱含む展開となりました。投資家は引き続き、米国の経済指標やFRBの政策動向、国際情勢に注目しながら、慎重に市場の動向を見守っています。

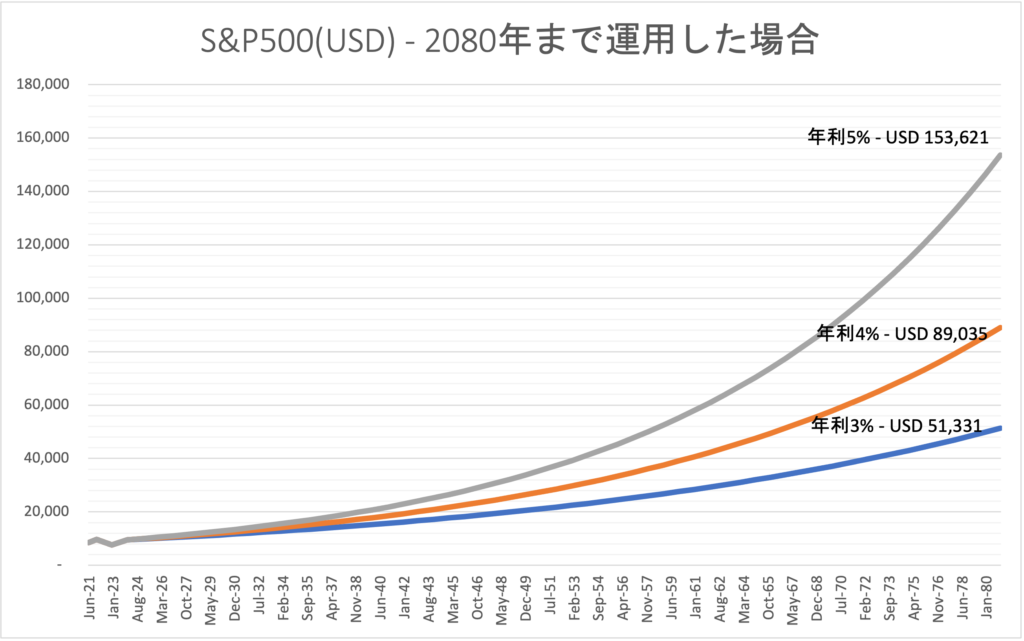

(参考)2080年まで年利3%〜5%で運用した場合