2025年6月の実績報告

こんにちは!2025年6月の結果報告です😀

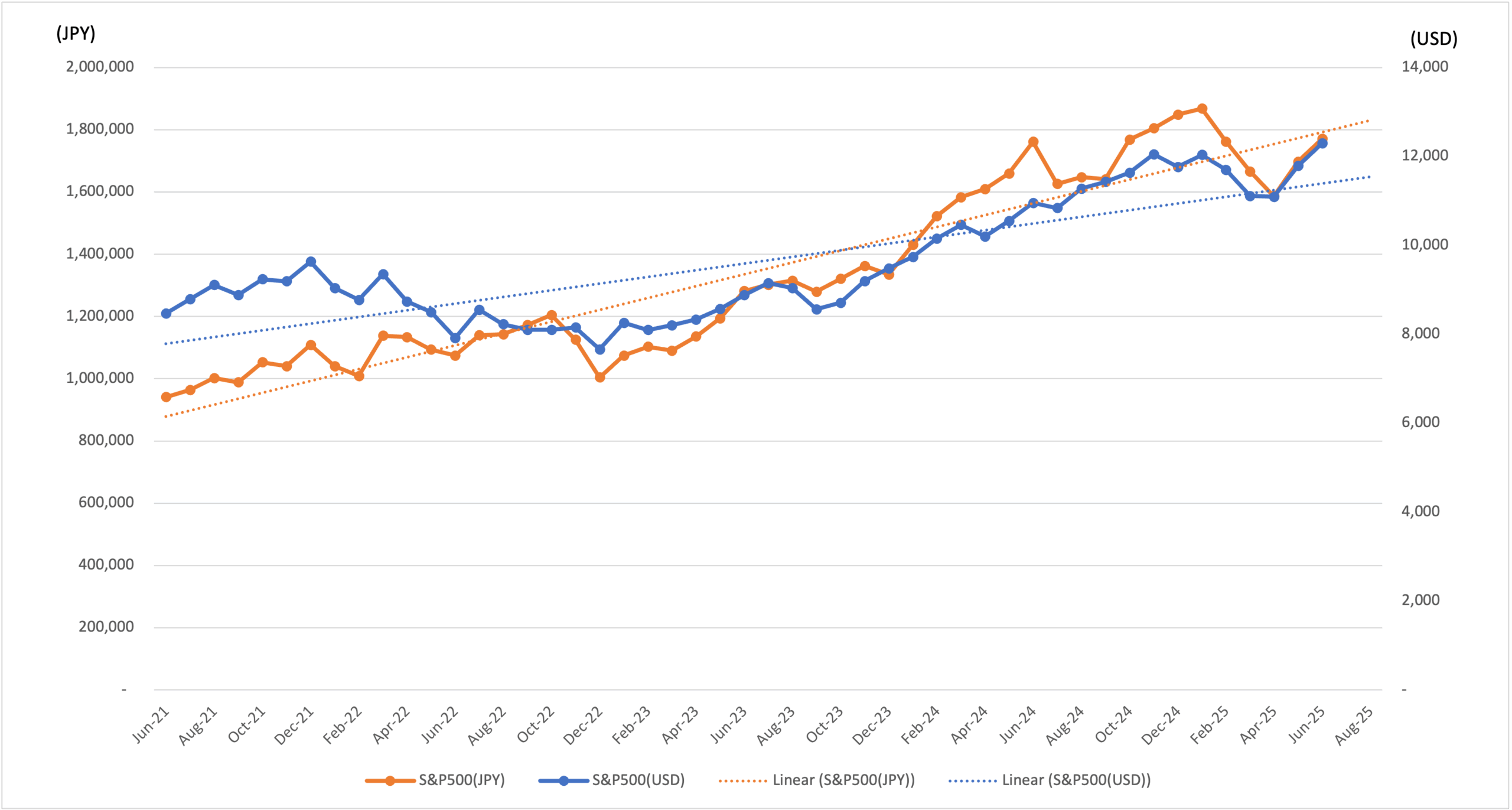

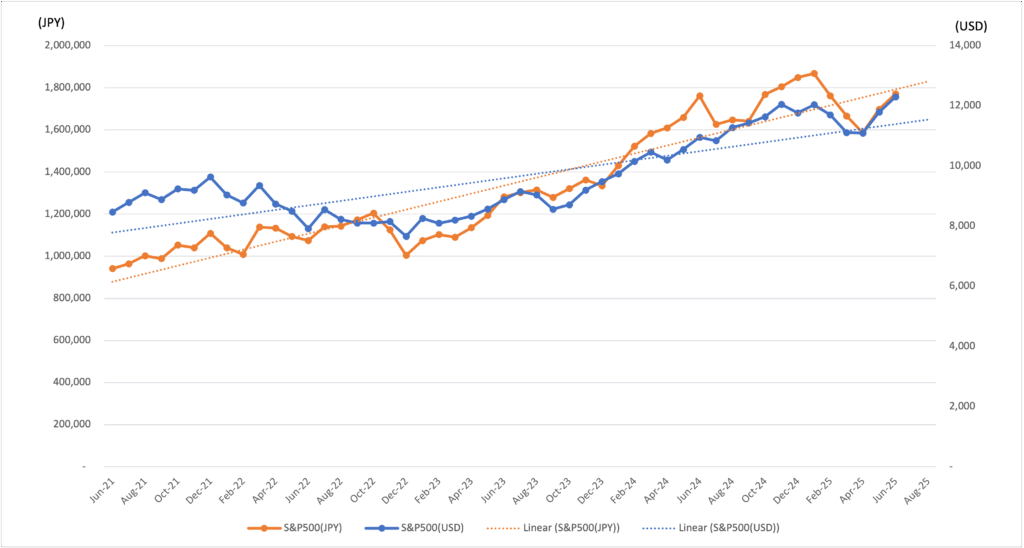

[投資開始時点のステータス] ※2021年6月30日終値の為替レート1USD=111.10

- 投資開始:2021年6月

- 投資銘柄:S&P500

- 投資金額(US$):8,332ドル

- 投資金額(JPY):925,685円

[2025年5月時点のステータス] ※2025年5月30日の為替レート1USD=144.04

- S&P500資産(US$):11,788ドル

- S&P500資産(US$) 全投資期間の平均月利:0.78%

- S&P500資産(US$) 2025年の平均月利:0.12%

- S&P500資産(JPY):1,697,915円

- S&P500資産(JPY) 全投資期間の平均月利:1.38%

- S&P500資産(JPY) 2025年の平均月利:-1.57%

- 配当合計(US$):341ドル

- 配当合計(JPY):47,512円

- S&P500資産(US$)+配当合計 (US$) :12,129ドル

- S&P500資産(JPY)+配当合計(JPY):1,745,427円

[2025年6月時点のステータス] ※2025年6月30日の為替レート1USD=144.01

- S&P500資産(US$):12,298ドル

- S&P500資産(US$) 全投資期間の平均月利:0.85%

- S&P500資産(US$) 2025年の平均月利:0.82%

- S&P500資産(JPY):1,771,035円

- S&P500資産(JPY) 全投資期間の平均月利:1.44%

- S&P500資産(JPY) 2025年の平均月利:-0.59%

- 配当合計(US$):341ドル

- 配当合計(JPY):47,512円

- S&P500資産(US$)+配当合計 (US$) :12,639ドル

- S&P500資産(JPY)+配当合計(JPY):1,818,547円

これまでの投資実績

2025年6月のS&P500の動向について

2025年6月のS&P500は、春の急落を完全に乗り越え、四半期末に新高値を更新するなど大幅なリバウンドを果たしました。

月の始めは、トランプ政権による関税強化に端を発する貿易摩擦の懸念が残り、4月から5月にかけて市場は乱高下しましたが、6月に入ってからトーンが一変。まず、カナダがデジタル課税案を撤回し、米加間の交渉が再開されたことが市場に安心感をもたらしました。同時に、米中およびEUとの通商リスクも緩和されたことで、貿易不安が後退しました。さらに、米企業の第1四半期決算は概ね強く、S&P500構成企業のインフォメーション・テクノロジー部門や「Magnificent Seven」テック株が好調を維持。特にマイクロンやNvidiaは抜群のパフォーマンスを示し、リバウンドを牽引しました。加えて、CPIやPCEなどのインフレ指標が安定的に推移したことで、FRBの利下げ観測が再燃。政策金利の見通しがより緩和方向へ傾くとの期待が広がり、金融株にも追い風となりました。

この結果、S&P500は6月27日に6,173.07ポイント、6月30日には6,204.95ポイントの史上最高値で取引を終了し、第2四半期としては10.6%の上昇=四半期ベースでは2023年第4四半期以来の大幅な上昇を達成しました。セクター別では、テクノロジーとヘルスケア、金融がけん引力を発揮し、ハイベータ株が市場平均を上回るパフォーマンスを示しました。

全体的な評価としては、6月のS&P500は貿易リスクの後退と安定的な経済・企業業績、そしてFRBの金融政策の変化を背景に、安定感と強さを取り戻す展開となりました。ただし、貿易政策の再燃やインフレ状況の再度の悪化は、今後の市場のリスク要因として依然注視が必要です。

2025年6月の為替動向について(USD/JPY)

2025年6月のUSD/JPY(ドル/円)相場は、月初約146円からスタートし、月末には約144円前半に下落、円高基調が鮮明となりました。月間ではおおむね142円台~148円台のレンジで推移し、総じて円高方向になりました。

月間推移と主な要因は、以下です。

- 月初~中旬:

6月6日にはドルが146.56円付近まで上昇しましたが、その後、米国経済指標が混在した結果を受けてドルが伸び悩みました。例えば6月17日のリテールセールスが予想を下回った一方で、賃金上昇が継続していたことで、FRB利下げ観測がくすぶり、ドルは上値が重くなりました。 - 地政学リスクの変動:

中東のイラン・イスラエル間の緊張緩和(6月23日の停戦発表)は、“安全資産”としてのドル需要を一部後退させ、円高圧力が強まりました。特にドル/円はこの時期、円買い優勢の動きを示しました。 - 米国・日本の政策とセンチメント:

FRBが米指標の弱さも踏まえ、利下げへ慎重な姿勢を示唆したことがドルの重荷となりました。一方、日本銀行が金融緩和を維持しつつも、日米為替協議が継続中との報道が円を支えました。

整理すると、

- ドル安方向の圧力源:

– 米国の弱め経済指標と利下げ観測

– 中東情勢の緩和によるリスク選好 - 円高を後押しした要素:

– 日銀の緩和維持姿勢

– 米ドル過剰依存への市場警戒

– 政府間の協議での信頼醸成

結果として、2025年6月のUSD/JPY相場は円高優勢の展開となり、1ドル146円から約144円前半へと調整。背景には、米経済の勢い鈍化と地政学リスクの変化、日本側の政策安定が組み合わさった構造的変化が見られました。今後はFRBや日銀の政策発言、地政学情勢および日本経済指標に注目が集まります。

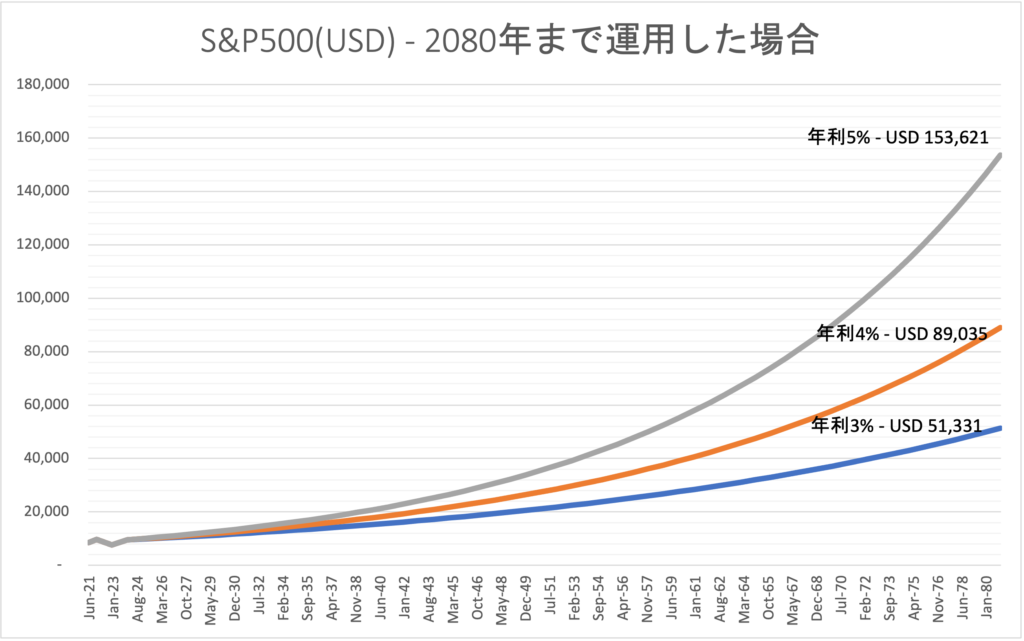

(参考)2080年まで年利3%〜5%で運用した場合