2025年8月の実績報告

こんにちは!2025年8月の結果報告です😀

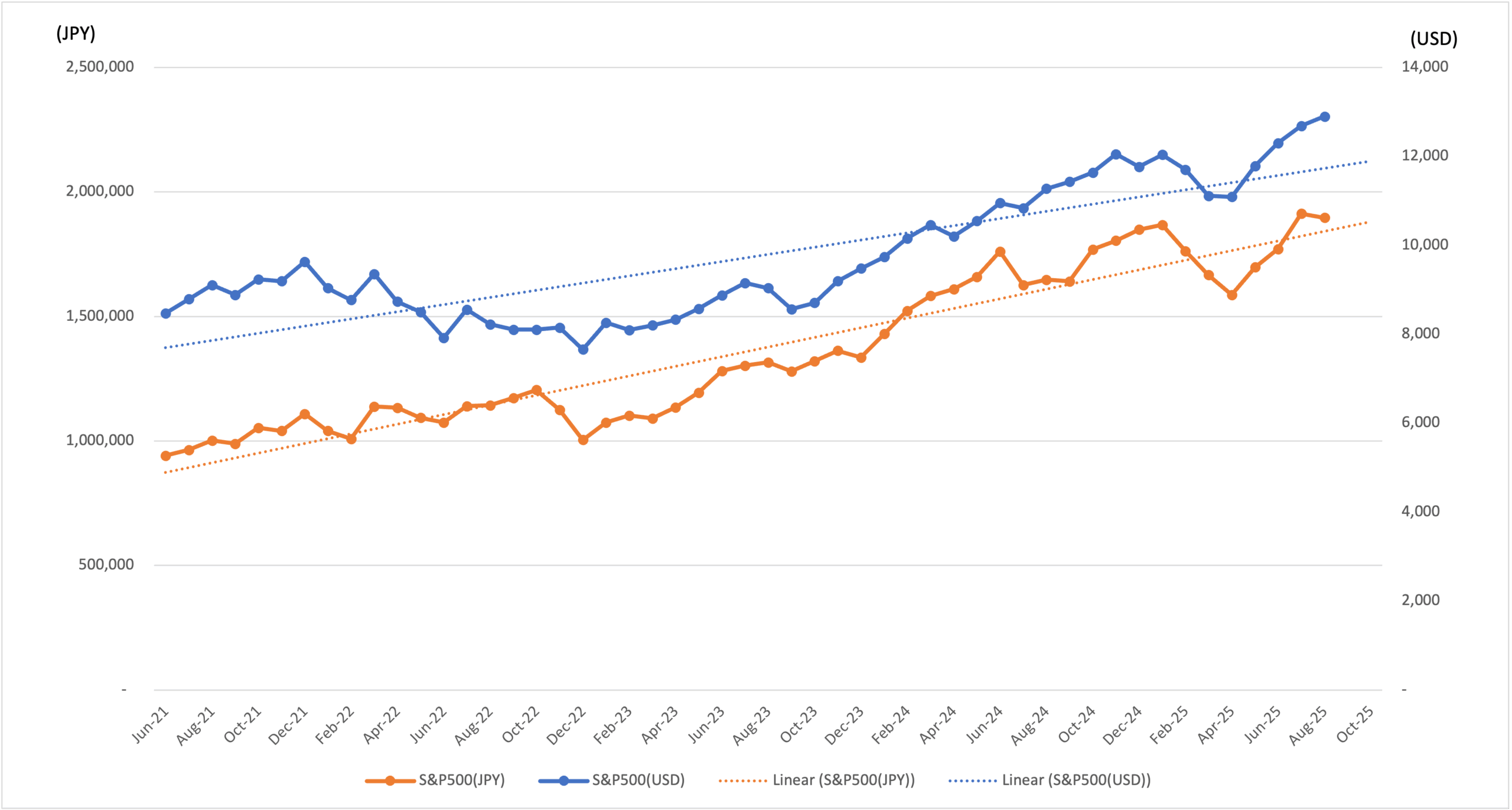

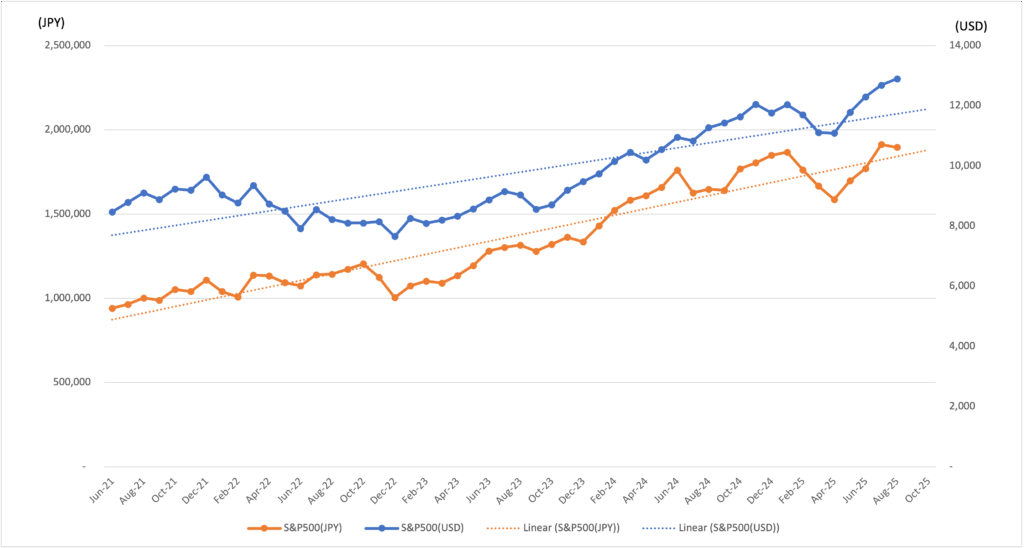

[投資開始時点のステータス] ※2021年6月30日終値の為替レート1USD=111.10

- 投資開始:2021年6月

- 投資銘柄:S&P500

- 投資金額(US$):8,332ドル

- 投資金額(JPY):925,685円

[2025年7月時点のステータス] ※2025年7月31日の為替レート1USD=150.74

- S&P500資産(US$):12,699ドル

- S&P500資産(US$) 全投資期間の平均月利:0.90%

- S&P500資産(US$) 2025年の平均月利:1.16%

- S&P500資産(JPY):1,912,740円

- S&P500資産(JPY) 全投資期間の平均月利:1.57%

- S&P500資産(JPY) 2025年の平均月利:0.64%

- 配当合計(US$):341ドル

- 配当合計(JPY):47,512円

- S&P500資産(US$)+配当合計 (US$) :13,040ドル

- S&P500資産(JPY)+配当合計(JPY):1,960,252円

[2025年8月時点のステータス] ※2025年8月29日の為替レート1USD=147.02

- S&P500資産(US$):12,901ドル

- S&P500資産(US$) 全投資期間の平均月利:0.92%

- S&P500資産(US$) 2025年の平均月利:1.22%

- S&P500資産(JPY):1,896,705円

- S&P500資産(JPY) 全投資期間の平均月利:1.52%

- S&P500資産(JPY) 2025年の平均月利:0.45%

- 配当合計(US$):365ドル

- 配当合計(JPY):51,136円

- S&P500資産(US$)+配当合計 (US$) :13,266ドル

- S&P500資産(JPY)+配当合計(JPY):1,947,841円

これまでの投資実績

2025年8月のS&P500の動向について

2025年8月のS&P500の動向は、堅調な上昇が継続し、過去最高値を更新する展開となりました。

- 史上最高値を更新

月末にかけて、S&P500は最高値を連日更新。8月28日には終値で6,501.86ポイント、取引中の高値は6,508.23ポイントに達しました。 - 四か月連続の上昇

インデックスは8月まで4か月連続で上昇し、月間では約1.9%のプラスとなりました。 - 上昇の原動力

- 米第2四半期のGDP成長(0.8%)と消費の堅調さが強力な基盤となりました。

- テック企業の強い収益、特にAI分野の企業が市場全体を押し上げました。

- 投資家心理の改善やFRBの「緩やかな金融政策継続」見通しが追い風に。

- 注意点と上昇の背景

- 市場のボラティリティは非常に低く、VIX指数が年初来の低水準にあることから、過熱感への警戒も高まっています。

- 過去データでは8月は弱含む傾向が強く、ストーンXなどからは今後の調整リスクが指摘されています。

2025年8月、S&P500は企業業績や経済指標の好調、金融政策の安定期待を背景に、4か月連続で上昇しました。月末には6,500ポイントを突破するなど、強力な上昇基調を維持。とはいえ、低ボラティリティや季節的な弱期入りに対する警戒感も根強く、今後の市場は慎重な見守りが必要な局面にあると言えます。

2025年8月の為替動向について(USD/JPY)

2025年8月の米ドル/円(USD/JPY)為替相場は、月初の147.38円から月中盤にかけて一時148円台前半まで上昇しましたが、月末にかけてはやや軟化し、月平均は約147.47円と横ばいで推移しました。最も高かったのは8月21日の148.33円、最安値は8月8日の146.94円でした。

- FRBのハト派姿勢と利下げ期待

ジャクソンホールでのパウエル議長の発言では、9月の利下げ可能性が示唆され、ドルは主要通貨に対して弱含み。円に対しても上値が抑えられる展開でした。トランプ大統領によるFRB介入への懸念は、投資家が安全資産である円へ回帰する動きを後押ししました。 - 円の相対的安定性

一方で、日銀の追加利上げに関する市場の思惑(特に、賃金上昇を背景に秋以降の利上げ観測)も円を支える材料となりました。 - 円の季節的な反発傾向

為替市場では、例年7月に上昇したドルは8月に失速しやすい傾向(USD/JPYの季節性)があるため、相場の方向性に慎重な見方が広がりました。

2025年8月は、米国の政策不透明感とFRBの利下げ期待がドルを圧迫しつつも、円の追加利上げ観測や安全資産としての価値が下支えになり、ドル/円は147円台を中心にレンジ内での流動的な展開となりました。今後の動向は、FRBのタカ・ハト姿勢の変化や米雇用・インフレ指標、日本の金融政策などを継続して注視する必要があります。

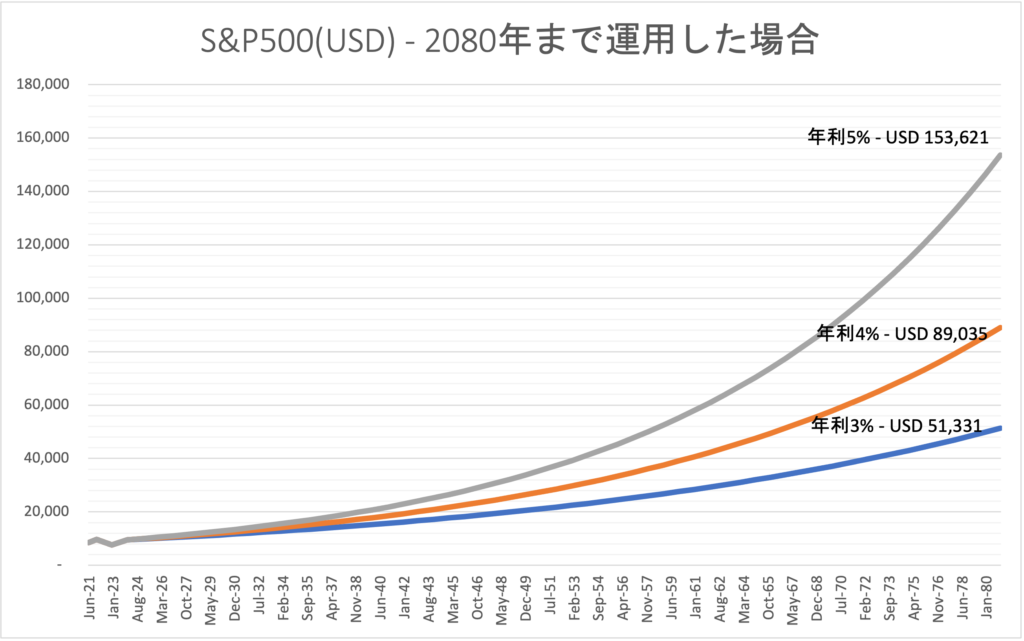

(参考)2080年まで年利3%〜5%で運用した場合